Vous êtes probablement ici parce que vous êtes sur le point de démarrer une entreprise, félicitations. 🎉 Cependant, la création d’une entreprise ne se limite pas à trouver une idée brillante ou à choisir un nom accrocheur. Il est crucial de comprendre et de se conformer aux obligations fiscales dès le début pour éviter des surprises désagréables à l’avenir.

Dans cet article, nous allons explorer en profondeur les diverses obligations fiscales liées à la création d’une entreprise. De la TVA aux impôts sur les bénéfices, en passant par les formulaires à remplir et les échéances à respecter, nous couvrirons tout.

Alors, assurez-vous de lire cet article jusqu’à la fin pour avoir une compréhension complète de vos obligations fiscales et comment les gérer efficacement. Et n’oubliez pas de laisser un commentaire avec vos réflexions ou questions!

Comprendre les différents types d’impôts

Avant de plonger dans les détails des obligations fiscales, il est important de comprendre les différents types d’impôts auxquels votre entreprise pourrait être assujettie. Voici quelques-uns des principaux impôts que les entreprises en France doivent généralement payer:

- La TVA (Taxe sur la Valeur Ajoutée) : C’est un impôt indirect sur la consommation. Les entreprises collectent la TVA sur les biens et services qu’elles vendent et la déduisent sur les biens et services qu’elles achètent.

- L’Impôt sur les Sociétés (IS) : C’est un impôt direct sur les bénéfices réalisés par les sociétés et autres structures juridiques.

- La Contribution Foncière des Entreprises (CFE) : C’est un impôt local dû par les entreprises et les personnes exerçant une activité professionnelle en France.Pour les intéressés, renseignez-vous sur comment protéger sa propriété intellectuelle lors de la création d’entreprise.

Vue d’ensemble des obligations fiscales

| Étape | Obligation | Amende/Pénalité | Remarques |

|---|---|---|---|

| 1 | Enregistrement de l’entreprise | Non respect des délais | Le numéro SIRET est essentiel 👍 |

| 2 | Gestion de la TVA | Retard de paiement | S’applique si assujetti à la TVA 💼 |

| 3 | Gestion des bénéfices et pertes | Non déclaration des bénéfices | Les pertes peuvent être reportées 📈 |

| 4 | Paiement des charges sociales | Retard de paiement | Dépend du statut juridique ⚖️ |

| 5 | Respect des échéances | Amendes pour retard | Respecter les dates limites 📅 |

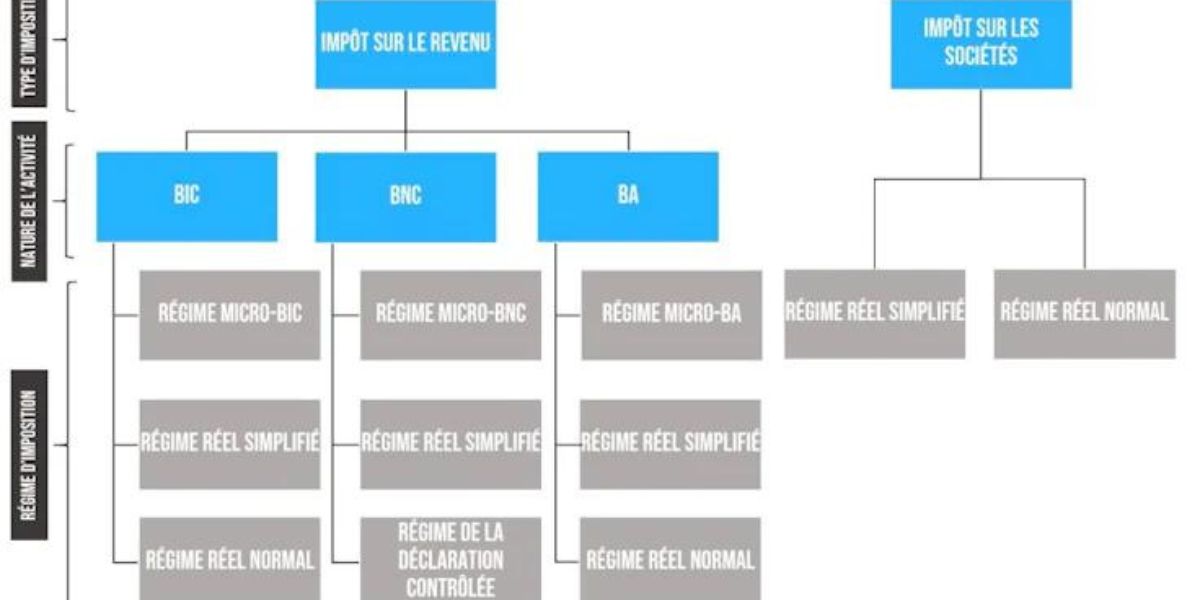

Choisir le bon régime fiscal

Selon la nature de votre activité et la structure juridique de votre entreprise, vous pouvez être éligible à différents régimes fiscaux. Par exemple, les entreprises individuelles peuvent opter pour le régime micro-fiscal, qui offre des avantages fiscaux pour les petites entreprises. D’un autre côté, les sociétés peuvent être soumises au régime réel d’imposition. Assurez-vous de choisir le régime fiscal qui convient le mieux à votre situation.

Vous devez tenir une comptabilité rigoureuse

La tenue d’une comptabilité rigoureuse est essentielle pour respecter vos obligations fiscales. Cela implique d’enregistrer toutes vos transactions financières, de conserver tous les documents comptables pertinents et de préparer les états financiers de votre entreprise. Vous pouvez choisir de gérer la comptabilité vous-même ou de faire appel à un professionnel comptable pour vous aider.

Remplir et déposer les déclarations fiscales

Selon votre régime fiscal et la nature de votre activité, vous devrez remplir et déposer différentes déclarations fiscales. Par exemple, les entreprises soumises à la TVA doivent déposer des déclarations de TVA, généralement chaque mois ou chaque trimestre. Les entreprises soumises à l’IS doivent déposer une déclaration de résultats chaque année.

Enfin, assurez-vous de payer tous les impôts dus en temps opportun. Le non-paiement des impôts peut entraîner des pénalités et des intérêts de retard.

Voici quelques conseils pour vous aider à gérer vos obligations fiscales plus efficacement :

- Utilisez un logiciel de comptabilité pour suivre vos transactions financières et préparer vos déclarations fiscales.

- Consultez un expert-comptable ou un conseiller fiscal pour vous aider à comprendre vos obligations fiscales et à planifier votre fiscalité de manière optimale.

- Respectez toutes les échéances fiscales pour éviter les pénalités et les intérêts de retard.

En outre, pour assurer une croissance saine et durable de votre entreprise, il est important de considérer d’autres aspects tels que le recrutement de talents et l’adoption de stratégies de croissance efficaces. Pour en savoir plus, consultez ces articles sur les clés du succès en matière de croissance d’entreprise et comment dénicher les perles rares lors du recrutement.

Comprendre les formalités administratives

Lors de la création d’une entreprise, il est important de comprendre les formalités administratives qui doivent être remplies. Cela inclut l’enregistrement de votre entreprise auprès de la Chambre de Commerce et d’Industrie (CCI) et de l’administration fiscale. Vous devrez également obtenir un numéro SIRET, qui est un identifiant unique pour votre entreprise. N’oubliez pas non plus les formalités liées à la protection sociale et aux assurances.

En plus des impôts, les entrepreneurs doivent également payer des charges sociales. Ces charges dépendent du statut juridique de l’entrepreneur et de la nature de son activité. Par exemple, un entrepreneur individuel paiera des charges sociales sur ses revenus professionnels, tandis qu’une société paiera des charges sociales sur les salaires versés aux employés.

Anecdote sur les impôts

Il était une fois un entrepreneur qui venait de créer sa propre entreprise. Plein d’enthousiasme et de projets, il était cependant un peu perdu dans la jungle des obligations fiscales. Il savait qu’il devait payer des impôts, mais il ne savait pas exactement combien, ni à quel moment. De plus, il avait entendu parler de certaines déductions fiscales auxquelles il pourrait avoir droit, mais il ne savait pas comment les demander. Au fil des mois, il a accumulé du retard dans le paiement de ses impôts, ce qui lui a valu des amendes et des pénalités. Finalement, il a décidé de faire appel à un expert-comptable pour l’aider à gérer ses obligations fiscales. Grâce à l’aide de ce professionnel, il a pu régulariser sa situation fiscale et éviter de futures pénalités. Cette expérience lui a appris une leçon importante : il est essentiel de comprendre et de gérer correctement ses obligations fiscales dès le début de son activité.

Utiliser les services en ligne

Outre l’utilisation de formulaire, l’administration fiscale propose de nombreux services en ligne qui peuvent faciliter la gestion de vos obligations fiscales. Par exemple, lors d’un exercice, vous pouvez remplir et déposer vos déclarations fiscales en ligne, payer vos impôts en ligne et accéder à votre compte fiscal en ligne. Profitez de ces services pour gagner du temps et de l’efficacité.

La gestion de la TVA

La gestion de la TVA est un aspect important de la comptabilité d’une entreprise. Vous devrez déterminer si votre entreprise est assujettie à la TVA, calculer le montant de la TVA à collecter sur vos ventes et à déduire sur vos achats, et remplir et déposer les déclarations de TVA. Il est important de comprendre les règles de la TVA applicables à votre activité et de les appliquer correctement.

Gérer les bénéfices et les pertes

Il est essentiel de gérer correctement les bénéfices et les pertes de vos affaires. Cela implique de comprendre comment calculer le bénéfice imposable de votre entreprise, de déterminer le montant de l’impôt sur les sociétés dû et de gérer les pertes éventuelles. Les pertes peuvent souvent être reportées et déduites des bénéfices futurs, ce qui peut aider à réduire l’impôt sur les sociétés dû à l’avenir.

Connaître les amendes et les pénalités

Il est important de connaître les amendes et les pénalités qui peuvent être appliquées si vous ne respectez pas vos obligations fiscales. Par exemple, il peut y avoir des pénalités pour retard de paiement des impôts, pour non-dépôt des déclarations fiscales ou pour inexactitude dans les déclarations fiscales. Assurez-vous de respecter toutes les échéances et de remplir correctement toutes les déclarations pour éviter ces pénalités.

N’oubliez pas que le succès ne se limite pas à la conformité fiscale. C’est un élément important, mais il y a beaucoup d’autres aspects à prendre en compte. Vous devrez également vous concentrer sur le développement de votre entreprise, l’attraction et la fidélisation des clients, et la gestion efficace de votre équipe. Chaque aspect de votre entreprise est important pour son succès.

Conclusion

En parlant de croissance d’entreprise, savez-vous que l’adoption d’une culture d’entreprise positive peut avoir un impact significatif sur la productivité de vos employés et, par conséquent, sur la réussite de votre entreprise? Il est donc important de créer un environnement de travail positif et de promouvoir des valeurs telles que le respect, la collaboration et l’innovation.

Revenons à nos moutons, il est essentiel de comprendre et de gérer efficacement vos obligations fiscales pour garantir le succès et la pérennité de votre entreprise. N’oubliez pas, la clé du succès réside dans la planification et l’organisation. Alors, prenez le temps de comprendre vos obligations, de planifier en conséquence et de solliciter de l’aide si nécessaire. Et surtout, n’oubliez pas de laisser un commentaire avec vos réflexions ou questions! Nous sommes ici pour vous aider et nous serions ravis d’avoir de vos nouvelles. Bonne chance dans cette belle aventure entrepreneuriale 💼✨

FAQ sur les obligations fiscales

Qu’est-ce que le numéro SIRET ?

En France, le numéro SIRET (Système d’Identification du Répertoire des ÉTablissements) est un identifiant unique attribué à chaque établissement ou entreprise. Il est composé de 14 chiffres : les 9 premiers correspondent au numéro SIREN de l’entreprise, et les 5 suivants correspondent au numéro NIC (Numéro Interne de Classement) de l’établissement. Ce numéro est indispensable pour les démarches administratives et les échanges avec les organismes publics.

Comment gérer la TVA ?

La gestion de la TVA (Taxe sur la Valeur Ajoutée) implique plusieurs étapes. D’abord, déterminer si votre entreprise est assujettie à la TVA. Ensuite, calculer le montant de la TVA à collecter sur vos ventes et à déduire sur vos achats. Enfin, remplir et déposer les déclarations de TVA. Il est essentiel de comprendre les règles de la TVA applicables à votre activité et de les appliquer correctement pour éviter des amendes ou des pénalités.

Comment gérer les bénéfices et les pertes ?

Gérer les bénéfices et les pertes de votre entreprise implique de comprendre comment calculer le bénéfice imposable, de déterminer le montant de l’impôt sur les sociétés dû et de gérer les pertes éventuelles. Les pertes peuvent souvent être reportées et déduites des bénéfices futurs, ce qui peut aider à réduire l’impôt sur les sociétés dû à l’avenir. Il est recommandé de consulter un professionnel pour obtenir des conseils spécifiques à votre situation.

Quelles sont les amendes et les pénalités possibles ?

Les amendes et les pénalités varient en fonction de la nature de l’infraction. Il peut y avoir des pénalités pour retard de paiement des impôts, pour non-dépôt des déclarations fiscales ou pour inexactitude dans les déclarations fiscales. Par exemple, en cas de retard de paiement de la TVA, l’amende peut s’élever à 5% du montant dû, plus des intérêts de retard. Il est donc essentiel de respecter toutes les échéances et de remplir correctement toutes les déclarations.

Votre Avis Compte !

Quelles sont vos astuces pour gérer vos obligations fiscales de manière efficace ? Partagez vos conseils et vos expériences dans les commentaires ci-dessous !